L’essentiel

- Les performances des investissements éco-responsables sont comparables voire légèrement meilleures à celles des fonds traditionnels

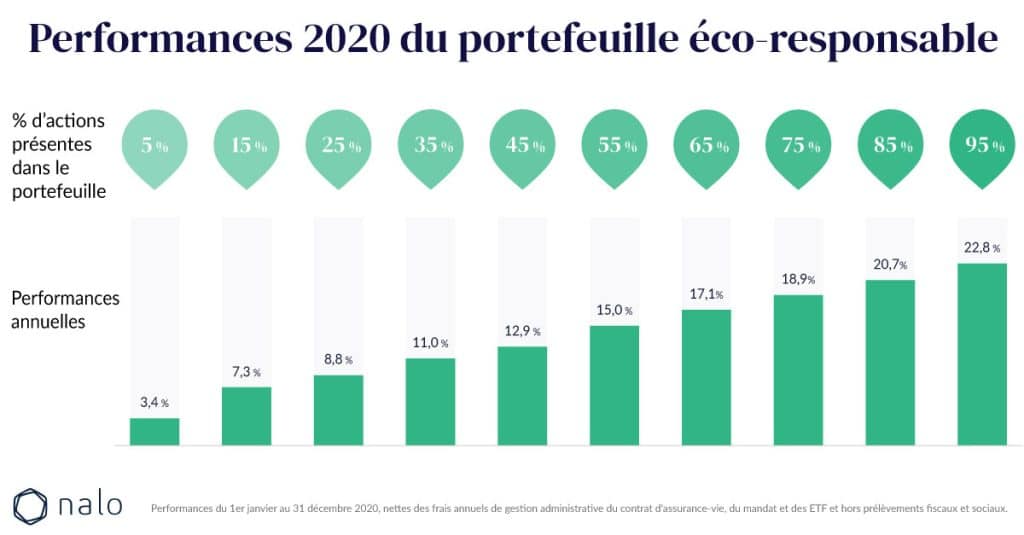

- En 2020, la performance des portefeuilles éco-responsables de Nalo était nettement supérieure à celle des autres portefeuilles, affichant des performances -nettes de frais- allant jusqu’à 22,8% !

- La méthode de sélection des actifs écologiques et responsables peut néanmoins réduire la diversification de votre portefeuille d’investissement

- Afin de réduire les frais de gestion, l’utilisation d’ETF ISR est préconisée

Aujourd’hui, la façon la plus courante de réaliser des placements durables et écologiques est d’opter pour des fonds d’investissements dits ISR (Investissement Socialement Responsable). Ils ont l’avantage, au même titre que les fonds traditionnels, de pouvoir être investis dans votre assurance-vie, votre PEA ou votre compte-titres.

Les premiers fonds ISR ont fait leur apparition dans les années 70, mais sont restés confidentiels jusqu’aux années 90. Ils sont désormais très répandus. En 2020, les investissements ISR totalisaient plus de 350 milliards d’euros d’encours en France. En choisissant ce type de fonds vous financez les entreprises qui ont une politique de développement respectueuse de l’environnement. Néanmoins, comme pour tout placement, se pose la question de sa performance. Or, l’historique des fonds ISR est désormais suffisamment long pour pouvoir mesurer de manière fiable leur performance et pour avoir la possibilité de la comparer à celle des fonds traditionnels.

A lire aussi

Performances ISR : comparables, voire meilleures à celles des fonds traditionnels

Que dit la recherche académique ?

Plusieurs études ont été menées afin de mesurer la performance des fonds d’investissements écologiques et socialement responsables et toutes vont dans le même sens : l’utilisation de critères d’investissements responsables est neutre sur la performance. Dans certains cas, ces critères ont même un impact positif sur la performance.

Pourtant ce résultat empirique est contre-intuitif. Il va même à l’encontre de la théorie financière. En effet, en excluant de leur univers d’investissement certaines entreprises, pour des raisons d’éthique et non des raisons financières, comme celles commercialisant des armes ou du tabac, ces fonds se privent de titres financiers potentiellement performants.

Afin d’être sûrs de leurs affirmations, des chercheurs ont compilé plus de 80 études économiques sur le sujet permettant ainsi d’avoir une vision globale sur l’ensemble des classes d’actifs (actions et obligations) et sur l’ensemble des zones géographiques. Les auteurs de cette meta-analyse concluent ainsi : “il n’existe pas de pénalité de performance pour les investissements effectués sur la base de critères ESG (Environnementaux, Sociaux et de Gouvernance)”.

Des indices boursiers éco-responsables plus performants

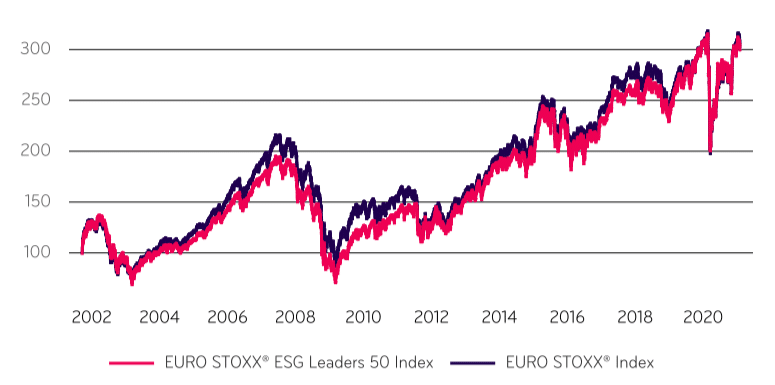

Il est aussi possible de mesurer la performance des investissements éco-responsables en se basant sur celle des indices boursiers ISR qui se sont développés depuis plusieurs années. Ces indices fonctionnent comme les indices traditionnels à ceci près qu’ils filtrent certaines entreprises en fonction de critères environnementaux et sociaux. En comparant ces indices ISR aux indices traditionnels, on se rend compte qu’il n’existe pas de pénalité à l’investissement écologique et responsable.

À titre d’exemple, l’évolution du cours de l’indice Euro Stoxx 50 et son équivalent ISR, l’Euro Stoxx ESG Leaders 50 indique que ce dernier est plus performant bien que très fortement corrélé à l’indice standard. Cette observation est identique à celle qui pourrait être faite pour les indices actions des principales zones géographiques.

Des méthodes de gestion variées aux performances pas toujours identiques

Inclusion vs exclusion

Il existe plusieurs méthodes d’investissement ISR. La plus courante est la méthode dite “best in class” qui consiste à sélectionner, dans chaque secteur d’activité, les entreprises les mieux notées au regard des critères ESG. De l’autre côté du spectre, les méthodes dites d’exclusion vont volontairement exclure des secteurs d’activité jugés néfastes. Si aujourd’hui, la plupart des fonds utilisent une combinaison d’exclusion et d’inclusion avec un accent mis sur cette dernière, il a été montré que les méthodes purement d’exclusion sont, elles, néfastes pour la performance car trop restrictives sur l’univers d’investissement.

Une moins bonne diversification

Si la méthode d’exclusion est moins performante c’est parce qu’elle réduit fortement la diversification du fonds. Il en va de même pour les méthodes thématiques qui, par exemple, vont investir uniquement dans les énergies renouvelables ou dans les entreprises spécialisées dans le traitement de l’eau. En se focalisant sur un secteur d’activité précis, ces méthodes réduisent le nombre d’entreprises investies et augmentent l’impact qu’aurait la défaillance de l’une d’elles sur votre placement. Elles vous exposent à un risque macroéconomique sectoriel, qui pourrait nuire à l’ensemble des entreprises du fonds et vous privent d’entreprises performantes, dont l’impact sur l’environnement est positif mais dont l’activité économique est différente.

Comment constituer un portefeuille d’investissements éco-responsables performant ?

Maintenir une bonne diversification

Dans leur ensemble, les fonds ISR sont tout aussi performants que les fonds traditionnels. En revanche, nous l’avons vu, certains fonds peuvent manquer de diversification. Dans la construction de votre portefeuille, il faudra donc veiller à maintenir un bon niveau de diversification :

- choisissez plusieurs fonds “best in class” pour couvrir l’ensemble des zones géographiques (actions européennes, actions américaines et actions des pays émergents) ;

- évitez les fonds dont la couverture géographique est trop restreinte, par exemple les fonds d’actions françaises ;

- limitez les fonds thématiques à une partie de votre portefeuille uniquement.

Pour ne pas avoir exclusivement une exposition au marché actions, sachez qu’il existe aussi des fonds ISR obligataires ou “Green bonds”. Notez que pour réaliser un tel placement, le PEA n’est pas adapté. En revanche certaines assurances-vie et certains comptes-titres proposent une gamme d’investissement ISR suffisamment large pour satisfaire ces prérequis.

A lire aussi

Réduire les frais grâce aux ETF

Comme pour les fonds classiques, il convient de faire attention aux frais de gestion ainsi qu’aux potentiels frais d’entrée ou frais de surperformances. Ces frais viennent réduire d’autant la performance délivrée par le fonds. En ce sens, la gestion indicielle, c’est-à-dire l’utilisation d’ETF (aussi appelés trackers) est plus efficiente que la gestion traditionnelle. Heureusement, depuis quelques années les ETF ISR se sont démocratisés et il est désormais possible de concevoir une allocation globalement diversifiée constituée uniquement d’ETF dont les frais ne dépasseront pas 0,4% annuellement (contre 1% à 2% pour les fonds traditionnels). Ainsi tous les outils existent pour concilier performance financière et performance écologique et sociale de vos placements.

A lire aussi

Les performances du portefeuille ISR de Nalo

Les clients de Nalo défient les statistiques et sont de plus en plus nombreux à se soucier de l’impact sociétal de leurs investissements. Près de 50% d’entre eux choisissent un portefeuille éco-responsable lors de leur souscription. Depuis 2018, ils ont été récompensés par une performance supérieure à celle de nos portefeuilles standards.

Toutefois, comme l’a démontré la recherche académique, rien ne garantit que les portefeuilles éco-responsables de Nalo continueront d’afficher de meilleures performances à l’avenir. Ces dernières années, ils ont simplement bénéficié de leurs spécificités sectorielles, notamment plus résilientes en période de crise.

En 2020, les performances des portefeuilles éco-responsables de Nalo affichaient des performances – nettes de frais – pouvant aller jusqu’à 22,8 %. Cette excellente performance a été rendue possible par l’absence d’exposition à l’immobilier, aux transports aériens ou à l’énergie fossile, des secteurs malmenés par la crise sanitaire.

Ce que Nalo fait pour vous

Nalo est une entreprise d’investissement dédiée aux particuliers. Lorsque nous vous accompagnons, vous pouvez faire le choix d’un portefeuille d’investissements éco-responsables, composé exclusivement d’ETF ISR. Nous nous chargeons, pour vous, de mettre en place une stratégie d’investissement qui corresponde à vos objectifs et à votre environnement patrimonial.

Vos investissements sont réalisés au sein d’une assurance-vie afin de profiter d’une fiscalité avantageuse.

Vous pouvez réaliser gratuitement une simulation d’investissement sur notre site.

Vous souhaitez investir ?

Références

[1] Sustainable Investing Research Suggests No Performance Penalty, Morningstar, 2016.

[2] Demystifying Responsible Investment Performances , The Asset Management Working Group of the United Nations Environment Programme Finance Initiative and Mercer, 2007.

[3] Revelli, C., & Viviani, J. L. Financial performance of socially responsible investing (SRI): what have we learned? A meta‐analysis. Business Ethics: A European Review, 24(2), 158-185, 2015.

0 commentaires