S’il est un domaine où il ne faut pas se fier à son intuition, c’est bien l’investissement financier. Bien souvent, nos intuitions peuvent nous amener à prendre de mauvaises décisions car sujettes à des biais cognitifs.

L’analyse statistique permet de rendre compte de l’écart entre nos supposées certitudes et la réalité. Quelle est la principale source de rendement d’une action ? Quels sont les secteurs d’activité les plus rentables ? Vaut-il mieux investir passivement ou activement ? Voici quelques réponses statistiques qui vont à l’encontre de certaines idées reçues.

A lire aussi

#1 Les dividendes : source principale des rendements des actions

Lorsque vous achetez des actions, deux facteurs peuvent être source de revenu :

- la plus-value en cas de revente de l’action si elle se fait à un prix supérieur à son prix d’achat ;

- la perception de dividendes.

Attention, le cours d’une action ne permet donc pas de mesurer la performance de votre investissement. En effet, le cours de bourse ne représente que l’évolution du prix au cours du temps, mais il ne donne aucune indication sur les dividendes distribués. Or nous allons le voir, les dividendes sont la source principale de rentabilité d’un placement en actions.

Qu’est-ce que les dividendes d’actions ?

Les dividendes sont la part des bénéfices distribuée aux actionnaires. Lorsque vous propriétaire d’une action, vous possédez une partie du capital de la société. Si cette dernière réalise des bénéfices, à chaque exercice social, une fois le paiement de l’impôt sur les sociétés effectuées et les primes de participation distribuées (ou autres primes équivalentes), une entreprise peut envisager :

- de mettre en réserve une partie du bénéfice pour réaliser des investissements ;

- de distribuer une partie du bénéfice sous la forme de dividendes aux actionnaires.

Notez qu’à ce titre, la valeur d’une action est en partie déterminée par rapport au flux de dividendes futurs grâce notamment au PER (Price Earning Ratio). Il en résulte un potentiel revenu continu pour l’actionnaire, qu’en est-il au niveau des statistiques ?

Les dividendes, meilleure source de performance sur le long terme

Ces 100 dernières années, le marché boursier américain (indice S&P 500) affiche un rendement annuel moyen de 10,2%. Si vous aviez investi 100 euros il y a 100 ans, vous auriez aujourd’hui 1 782 000 euros !

Mais l’ensemble de cette performance ne vient pas de “la hausse des marchés”. Au contraire, si on exclue les dividendes perçus sur ces mêmes cent années, alors vous auriez transformé vos 100 euros en 27 900 euros seulement.

En fait, les dividendes représentent environ la moitiée du rendement annuel moyen des actions américaines mais, s’ils sont réinvestis chaque année, ils créent un effet boule de neige : c’est la puissance des intérêts cumulés.

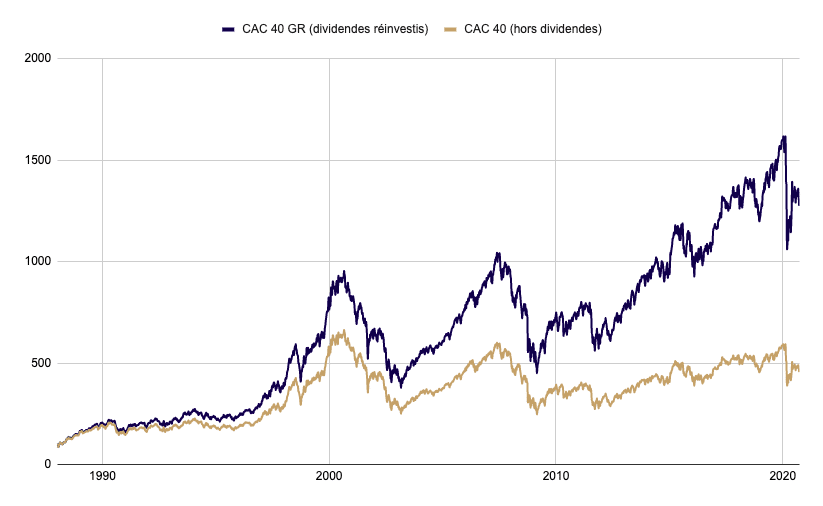

Ce qui est vrai pour le marché américain l’est aussi en Europe et en France. Il est d’ailleurs surprenant que beaucoup d’analystes fondent leurs études sur l’indice boursier CAC 40, lequel ne tient pas compte des dividendes.

Or, comme le montre le graphique ci-dessous, une fois les dividendes intégrés, l’investissement prend une tout autre physionomie. Sur les dix dernières années, la performance du CAC 40 a été de 44%, en intégrant les dividendes, elle a été de 103% !

A lire aussi

#2 Le secteur des nouvelles technologies n’est pas forcément le plus prometteur

Dans l’inconscient collectif, les entreprises des nouvelles technologies présentent les meilleures opportunités d’investissement ; et l’on a tôt fait de penser aux excellents parcours boursiers d’entreprises technologiques telles que Google, Amazon, Facebook, Apple et Microsoft.

Instinctivement, on pourrait donc penser que le secteur des nouvelles technologies est un secteur structurellement porteur. Pourtant, sur le long terme, cela n’a rien d’évident. En effet, le secteur des biens de consommation a notamment surperformer le secteur technologique, et qui plus est, avec une volatilité moindre, de 1970 à 2018.

Mais attention, cela ne veut surtout pas dire qu’il faille choisir un secteur au détriment d’un autre. Au contraire, un bon portefeuille d’investissement est un portefeuille bien diversifié. En l’occurrence, et parce que l’avenir n’est pas prévisible, mieux vaut profiter du potentiel des nouvelles technologies et de celui des biens de consommation (et de tous les autres) : la croissance pérenne et stable des industries traditionnelles et la fougue des secteurs innovants.

#3 La gestion passive est plus performante que la gestion active

On s’imagine souvent qu’investir sur les marchés financiers nécessite d’effectuer des arbitrages quotidiens sur des bases d’analyses graphiques ou d’analyses fondamentales dans l’objectif d’acheter au moment opportun les titres les plus performants. Cette activité est celle des gérants de fonds d’investissement. Or, les statistiques montrent qu’ils ne tiennent pas leur promesse de performance.

En effet, une fois les frais déduits, seuls 10% des fonds de gestion active surperforment leurs indices de référence. De plus, les gérants les plus performants une année ne sont pas nécessairement les plus performants l’année suivante.

L’explication est facile à trouver. La performance moyenne des gérants est mécaniquement égale à celle du marché. Une fois les frais retranchés (et ils sont élevés) les gérants sont massivement moins performants que le marché. D’autres arguments ont par ailleurs été formalisés par Eugène Fama (Prix Nobel 2013) dans sa théorie des marchés efficients, en particulier l’imprédictibilité des marchés financiers, qui donne définitivement l’avantage aux lazy investors.

Dans ces conditions, mieux vaut opter pour une méthode de gestion passive et investir avec des ETF (aussi appelés trackers). Un ETF est un fonds qui se contente simplement de répliquer le marché, pour des frais 5 à 10 fois inférieurs aux fonds activement gérés.

De plus, contrairement aux idées reçues, les ETF intègrent bel et bien les dividendes, et, nous l’avons vu plus haut, c’est important !

#4 Non, investir en actions n’est pas risqué…à certaines conditions.

On se représente souvent l’investissement en actions comme étant risqué.

De bonnes raisons explique cela :

- le cours d’une action fluctue à la hausse comme à la baisse ;

- une entreprise peut faire faillite ;

- les marchés financiers peuvent avoir des mouvements de forte amplitude.

Néanmoins deux conditions suffisent à éliminer le risque de perte lié à l’investissement en actions :

- Investir à long terme ;

- Diversifier.

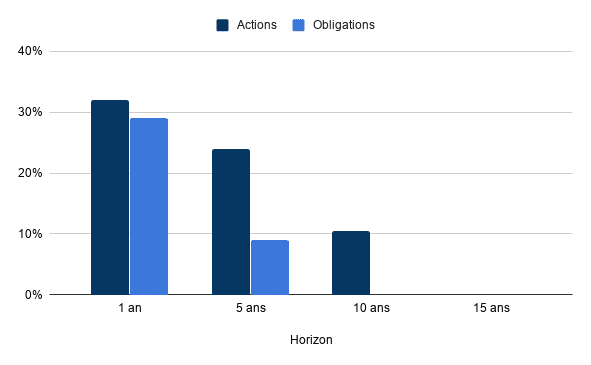

En effet, l’analyse historiques des cours de bourse montre que le risque de perte d’un portefeuille suffisamment diversifié décroît avec le temps. Si ce risque est élevée sur un horizon de 1 an ou même de 5 ans, il est inférieur 10% sur un horizon de 10 ans et disparaît complètement dès lors que vous investissez sur plus de 15 ans !

Ci-dessous, le risque de perte en fonction de l’horizon pour un investissement mondialement diversifié.

A lire aussi

Vous souhaitez investir ?

0 commentaires