La rentabilité d’un placement n’est pas pérenne dans le temps. Soit à cause d’évolutions fiscales, soit à cause d’évolutions économiques, certains placements qui ont eu la cote pendant des années peuvent se révéler très médiocres aujourd’hui.

Par ailleurs, par habitude ou par facilité, certains conseillers bancaires et certains conseillers financiers continuent à proposer – à tort – des placements qui ne sont plus rentables.

Voici notre palmarès des placements à éviter en 2020, et pour ceux qui cherche le meilleur placement de 2020, c’est par ici.

Premier placement à éviter : le PEL

Alors qu’il a longtemps été perçu comme un placement sans risque très rentable, le PEL a souffert de deux maux :

- la chute régulière de son taux d’intérêt ;

- l’imposition des intérêts générés pour tout PEL ouvert depuis 2018.

Commençons par examiner la baisse de la rémunération du PEL. Ici, les chiffres sont plus parlants que les mots : le tableau ci-dessous qui retrace l’évolution du taux du Plan Épargne Logement depuis sa création en 1969. Rappelons qu’une fois ouvert, le taux du PEL est figé pour tout la durée de la détention de celui-ci.

Statistiques – Historique du taux du PEL depuis 1969 (taux hors prime d’État)

| Date d’ouverture du PEL | Taux brut hors prime d’Etat |

| 1969 – 1972 | 4 % |

| 1972 -1974 | 3,50 % |

| 1974 – 1974 | 4 % |

| 1975 – 1977 | 4,50 % |

| 1977 – 1980 | 4 % |

| 1981 – 1983 | 5,30 % |

| 1983 – 1984 | 6,30 % |

| 1984 – 1985 | 5,30 % |

| 1985 – 1986 | 4,75 % |

| 1986 – 1994 | 4,62 % |

| 1994 – 1996 | 3,84 % |

| 1997 – 1998 | 3,10 % |

| 1998 – 1999 | 2,90 % |

| 1999 – 2000 | 2,61 % |

| 2000 – 2003 | 3,27 % |

| 2003 – 2015 | 2,50 % |

| jusqu’au 31 janvier 2016 | 2,00 % |

| jusqu’au 1er juillet 2016 | 1,50 % |

| depuis le 1er août 2016 | 1,00 % |

Deuxième placement à éviter: le CEL

Le compte épargne logement (CEL) est un livret dont l’intérêt réside plus dans l’obtention d’un prêt à taux réglementé que dans la rémunération de l’épargne.

À l’origine, le CEL pouvait s’avérer intéressant pour les personnes souhaitant se doter d’un apport personnel pour un projet immobilier. En effet, le CEL permet de bénéficier, sous certaines conditions, d’un crédit à taux “intéressant” pour l’achat, la construction, l’extension ou les travaux de rénovation d’une résidence principale. Or depuis plusieurs années, le taux d’emprunt offert par le CEL n’est pas meilleur que celui offerts par le canal bancaire traditionnel.

De plus, depuis le 1er janvier 2018, le gouvernement a engagé une réforme du régime applicable au CEL pour tout compte d’épargne logement ouvert après l’année 2018.

Ces modifications prévues dans la loi de finances sont les suivantes :

- fiscalisation des intérêts à la flat tax ou prélèvement forfaitaire unique de 30% (dont 12,8% d’impôt sur le revenu et 17,2% de prélèvements sociaux incluant la hausse du taux de CSG)

- suppression de la prime d’État

Avec un taux brut de 0,5% par an (soit un taux net de 0,35% par an) le CEL est définitivement un placement à éviter.

Avec un taux brut de 0,5% par an (soit un taux net de 0,35% par an) le CEL est définitivement un placement à éviter.

Évitez les livrets fiscalisés

Les livrets non réglementés, aussi appelés super livrets, sont distribués par les réseaux bancaires. Contrairement au Livret A ou au LDDS, ils sont soumis au prélèvement forfaitaire unique (flat tax de 12,8% pour l’impôt sur le revenu et 17,2% de charges sociales).

Dans la droite lignée du CEL, les livrets non réglementés sont donc généralement moins intéressant que le livret A. Dans les établissements les plus rémunérateurs, vous pouvez trouver un taux 1% brut en 2019, soit 0,7% après impôt. Mais la plupart des banques affichent un taux compris entre 0,05% et 0,5% seulement !

Evitez les fonds d’investissement traditionnels (OPCVM, FCP et SICAV)

Les placements sans risque ne sont plus rémunérateurs depuis plusieurs années déjà. Nous venons de le voir avec le PEL, le CEL et les livrets non réglementés. Pour avoir un placement performant, il est nécessaire d’accepter une certaine incertitude sur le rendement de votre épargne et d’investir dans des entreprises, soit sous forme d’actions, soit sous forme d’obligations. Cela est possible au sein d’un PEA, d’un compte-titres, d’une assurance-vie, ou encore de placements d’épargne-retraite.

Dans la majorité des cas, vous avez la possibilité de choisir parmi une sélection de supports: des fonds d’investissement souvent désignés par les sigles suivants :

- OPCVM pour Organisme de Placements Collectifs en Valeurs mobilières;

- SICAV pour Société d’Investissement à Capital Variable ;

- FCP pour Fonds Commun de Placements.

Toutes ces types de supports fonctionnent de la même manière, ce sont des paniers d’actions ou d’obligations d’entreprises et ils vous permettent d’éviter d’avoir à constituer vous même un portefeuille de titres. Leur seuls problèmes : les frais. Comptez entre 1,5% et 2,5% de frais de gestion annuels pour un fonds en action et autour de 1,5% pour un fonds obligataire.

Heureusement, il existe des fonds appelés “fonds indiciels cotés” ou ETF, dont les frais sont très largement réduits (autour de 0,3%). Si vous souhaitez dynamiser votre épargne, faites le avec des ETF !

BONUS : faut-il investir avec le fonds en euros en 2020 ?

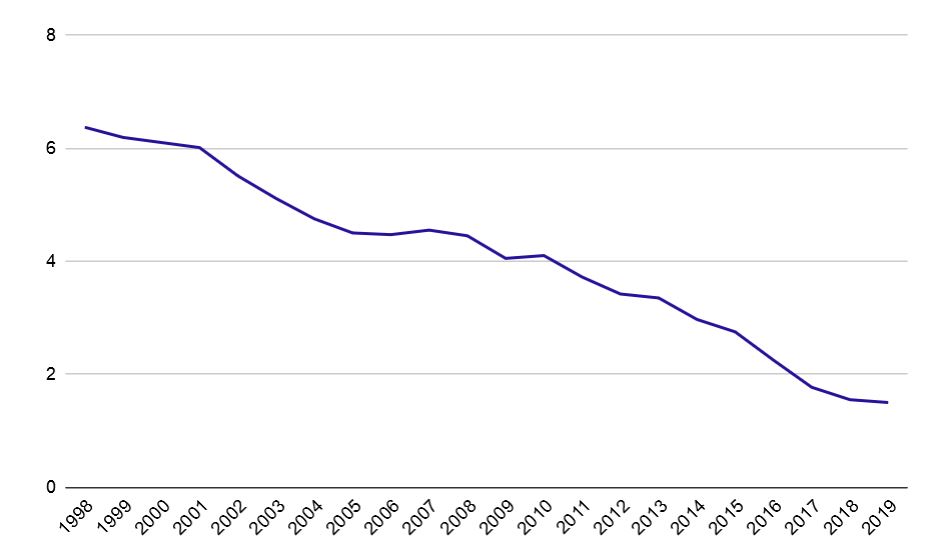

Comme tous les autres placements garantis, le fonds en euros a vu sa rémunération baisser régulièrement ces deux dernières décennies, en témoigne le graphique ci-dessous qui représente le rendement moyen des fonds en euros depuis plusieurs décennies.

Le fonds euros reste le placement garanti le plus rentable en 2020. Néanmoins, sur un horizon d’investissement long, le fonds euros n’est pas la meilleure option. En effet, mieux vaut opter pour des supports dynamiques, en actions et en obligations dont les rendement moyens sont compris entre 3% et 8%. Retrouvez notre article dédié aux meilleurs placements de l’année 2020.

A lire aussi

Bonjour,

J’ai plusieurs questions :

1) J’ai entendu dire que pour vendre des produits de placements, vous devez être habilité donc être enregistré à ORIAS. Est-ce que c’est le cas pour tous vos conseillers ?

2) une fois que j’ai souscrit un contrat chez vous, est-que j’aurai un conseillé attitré qui va me suivre, pour faire un bilan tous les ans de ma situation par exemple?

3) Avant de souscrire est-ce que je peux voir quel est l’allocatif d’actifs du contrat que vous me proposez de souscrire et d’avoir l’historique sur au moins 5 ans de ces fonds ?

4) est-ce que j’ai un délai de rétractation ?

5) Est-ce qu’il est possible de rencontrer physiquement mon conseiller désigné ?

merci d’avance pour votre réponse

Bonjour,

Voici la réponse à vos questions :

1) Tous les conseillers de Nalo sont des professionnels de la finance avec plusieurs années d’expérience dans le secteur de la gestion privée. L’enregistrement à l’ORIAS est valable pour les sociétés. Nalo est enregistrée à l’ORIAS, vous pourrez vérifier cela dans nos mentions légales.

2) Nous avons développé une technologie unique en France, qui assure un suivi quotidien et individualisé de vos portefeuilles d’investissements. Vous pouvez, à tout moment, faire appel à nos conseillers en cas de questions. A partir de 250 000€ d’investissement chez Nalo, vous serez suivi par un conseiller en gestion de patrimoine et bénéficierez de toute son expertise pour vos besoins patrimoniaux.

3) Avant de souscrire vous allez réaliser une simulation d’investissement dans laquelle vous trouverez les performances de votre allocation sur 10 ans d’historique, l’allocation d’actifs conseillée par Nalo. Vous avez également accès aux DICI de chaque fonds indiciel dans lesquels vous êtes investi chez Nalo.

4) Le délai de rétractation est de 31 jours.

5) Il est tout à fait possible de rencontrer un conseiller privé, pour cela il suffit de prendre rendez-vous en nous contactant au 01 83 81 26 55.