Lorsque le plafond de votre Livret A est atteint, que faire ensuite? Trouver une épargne en 2024 offrant un rendement supérieur au Livret A sans augmenter le risque semble être un véritable défi. Cependant, il est possible de trouver des taux de rémunération doublant ceux du Livret A tout en préservant son capital, bien que certaines conditions s’appliquent. Découvrez ci-après un comparatif des investissements les plus sûrs en 2024 ainsi que des suggestions d’actions à entreprendre une fois le maximum de versements sur le Livret A dépassé.

L’augmentation du taux de rémunération du livret A passant à 3% en août 2023 a entraîné beaucoup d’épargnants à placer leur argent dans ce compte d’épargne rémunéré.

Malgré le taux offert par le Livret A, il reste un défi pour ce dernier de tenir tête à l’inflation. La Banque de France anticipe une inflation de 2,5 % pour 2024, ce qui implique qu’en termes de pouvoir d’achat réel, l’argent déposé sur un Livret A subit une érosion de sa valeur. Autrement dit, le pouvoir d’achat de l’épargne placée sur ce type de placement diminue progressivement face à la hausse des prix.

En ce qui concerne les alternatives au livret A qui offrent une combinaison de liquidité et de sécurité, plusieurs options existent. L’une d’elles est le Livret de développement durable et solidaire (LDDS). Bien que son taux de rémunération soit également lié à celui du livret A, il permet d’allouer une partie de son épargne à des projets à caractère social et environnemental.

Il existe aussi d’autres produits d’épargne réglementés, comme le Livret d’épargne populaire (LEP) pour les personnes ayant des revenus modestes, qui offrent généralement un taux de rémunération supérieur au livret A.

Cependant, il est toujours conseillé de consulter un conseiller financier avant de prendre des décisions d’investissement pour s’assurer que le produit choisi est adapté à sa situation personnelle et à ses objectifs d’épargne.

Le livret A n’est plus une solution d’épargne

55 millions de Français détiennent un Livret A ! Avec un taux rémunérateur de 3 %, ce placement vous fait perdre de l’argent. En effet, sa rémunération est inférieure à l’inflation : même si vous touchez des intérêts chaque année, votre pouvoir d’achat diminue en réalité.

Faut-il pour autant abandonner le Livret A ? Non, car il remplit un autre rôle que celui de produit d’épargne rémunérateur : il doit détenir une partie de votre épargne courante.

L’épargne courante est le montant que vous souhaitez pouvoir mobiliser à tout instant pour subvenir aux dépenses courantes et celles plus imprévues (urgences, coups durs, achats impulsifs, etc.). Le Livret A, puisqu’il est totalement sécurisé et extrêmement liquide (l’argent placé dessus est accessible très rapidement) est l’un des supports les plus adaptés pour cette tâche.

Combien faut-il laisser sur son Livret A ?

Comment déterminer ce qui doit rester sur son compte courant, ce qui doit être placé sur un livret, et ce qui doit être investi ailleurs ? Une bonne pratique revient à répartir son épargne courante comme suit :

- L’équivalent d’un mois de revenus doit se trouver sur votre compte courant ;

- L’équivalent d’un mois de revenus, avec un maximum de 3000 euros, doit se trouver sur un livret extrêmement liquide et sécurisé (généralement le Livret A) ;

- Vous pouvez investir le reste de votre épargne courante sur d’autres placements plus rémunérateurs, à condition qu’ils présentent un niveau de sécurité élevé et que l’épargne reste disponible rapidement.

L’assurance-vie multi-supports comme alternative au Livret A

En 2020, alors que les livrets d’épargne réglementés tels que le Livret A offraient des rendements souvent considérés comme peu attractifs, l’assurance-vie multi-supports est apparue comme une alternative intéressante pour les épargnants recherchant une diversification de leurs placements. Cette forme d’assurance-vie offre la possibilité d’investir dans différents supports, tels que des unités de compte, qui peuvent présenter des perspectives de rendement supérieures, tout en associant différents niveaux de risque.

L’assurance-vie multi-supports offre une flexibilité en matière de gestion de l’épargne, mais il est essentiel de bien comprendre ses spécificités et les contraintes associées. Contrairement à certaines idées reçues, l’argent investi dans une assurance-vie n’est pas bloqué. Toutefois, le processus de rachat, qu’il soit partiel ou total, peut prendre du temps selon le distributeur et le type de supports choisis.

PER : Une option à considérer face au Livret A pour anticiper sa retraite

Le Plan d’Épargne Retraite (PER) se présente comme une excellente option pour diversifier ses investissements tout en étant une alternative solide au Livret A.

Les avantages du PER incluent :

- Un outil de prédilection pour anticiper sa retraite, avec un capital sécurisé.

- Une flexibilité dans le choix des investissements, allant d’une épargne sans risque (comme les fonds en euros) à des options plus audacieuses (comme les actions ou les ETF).

- Une solution pour bénéficier d’avantages fiscaux et réduire son impôt sur le revenu, contrairement au Livret A.

Ce faisant, vous aurez suffisamment de quoi subvenir à vos dépenses courantes tout en minimisant le risque de vous retrouver à découvert ; de même, en cas de dépenses imprévues (réparation d’une voiture, travaux de plomberie, shopping ou autres petits plaisirs de la vie, etc.), l’épargne sur vos livrets pourra prendre le relais. Enfin, vous pourrez mobiliser le reste de votre épargne courante en cas de besoin. Si cela n’arrive jamais, vous aurez alors profité sur la durée d’une performance améliorée. Ce serait bien dommage de s’en priver.

Cette répartition n’est pas figée et est à nuancer au regard de votre situation personnelle. Toutefois, nous estimons qu’elle est satisfaisante dans la majorité des cas.

Les autres livrets bancaires comme alternative au Livret A

LDDS (0,50 %), LEP (1,25 %), comptes sur livret (moyenne de 0,26 % selon la banque de France), etc. ; les niveaux de rémunération des placements sécurisés sont toujours aussi peu reluisants en 2021. Ils ne constituent plus une alternative intéressante à votre Livret A.

Par ailleurs, oubliez le PEL (1 % pour ceux ouverts après le 31 août 2016). Il est fiscalisé et bloque l’épargne.

Une option à considérer face au Livret A pour optimiser sa fiscalité.

À l’heure actuelle, anticiper sa retraite dès que possible est crucial, et le Livret A n’est pas forcément le meilleur choix pour un objectif à long terme. Il est donc essentiel d’explorer d’autres avenues pour enrichir son portefeuille.

A lire aussi

Se constituer un portefeuille obligataire

En investissant uniquement sur des fonds obligataires composés d’obligations émises par des entreprises et des États présentant de faibles risques d’insolvabilité, il est possible, au sein d’une assurance-vie, de se constituer un portefeuille sécurisé et à la performance améliorée.

Toutefois, puisque la clé du succès réside dans la pertinence de la sélection, il faudra la plupart du temps passer par un conseiller en gestion de patrimoine ou un banquier privé.

N’imaginez pas non plus acheter des titres obligataires en direct : il vous faudra pour cela débourser plusieurs dizaines de milliers d’euros.

La meilleure alternative au Livret A : l’assurance-vie mixte

Au sein d’une assurance-vie, se constituer un portefeuille composé principalement d’un fonds euros et d’une partie en fonds obligataire (dette corporate et dette souveraine de pays émergents ou indexée sur l’inflation) permet de placer son argent de façon très sécurisée tout en préservant sa disponibilité.

L’exemple du Portefeuille du projet « épargne de précaution » de Nalo

L’épargne de précaution constitue une épargne qui a vocation à n’être utilisée qu’en cas d’imprévu significatif. C’est une épargne qui peut travailler, mais qui doit rester disponible.

Le Portefeuille du projet « épargne de précaution » créé par Nalo, est composé en partie de fonds euros au capital garanti et le reste en ETF obligataires sur la base des indications d’allocations proposées par le leader mondial des ETF, BlackRock.

Dans cette catégorie de produit, BlackRock a déjà prouvé son savoir-faire en Europe et dans le reste du monde. Leur allocation target income (rendement cible) se présente comme une solution pour les épargnants dans un environnement où les taux resteront bas pour longtemps.

Composition et fiscalité du portefeuille du projet “épargne de précaution”

Parmi les ETF obligataires suggérés par BlackRock et qui composent le portefeuille, on retrouve :

La fiscalité applicable est celle de l’assurance-vie (17,20 % de prélèvements sociaux + 12,80 % d’impôts sur les plus-values réalisés). Les fonds investis sont disponibles en 72 heures.

Faible volatilité et performance 2020 de 3,60 %

Cette composition assure une très faible volatilité au portefeuille. En effet, si un Livret A, qui ne subit pas de fluctuations a une volatilité de 0 %, le portefeuille du projet “épargne de précaution” de Nalo aura lui une volatilité de 3,26 %. En guise de comparaison, un portefeuille composé à 100 % d’actions aura une volatilité de 15 %. Cela se traduit par les chiffres : en 2020, sa plus mauvaise journée l’aura vu baisser de seulement 5,64 % (max drawdown). Sa performance annuelle a été de 3,60 %.

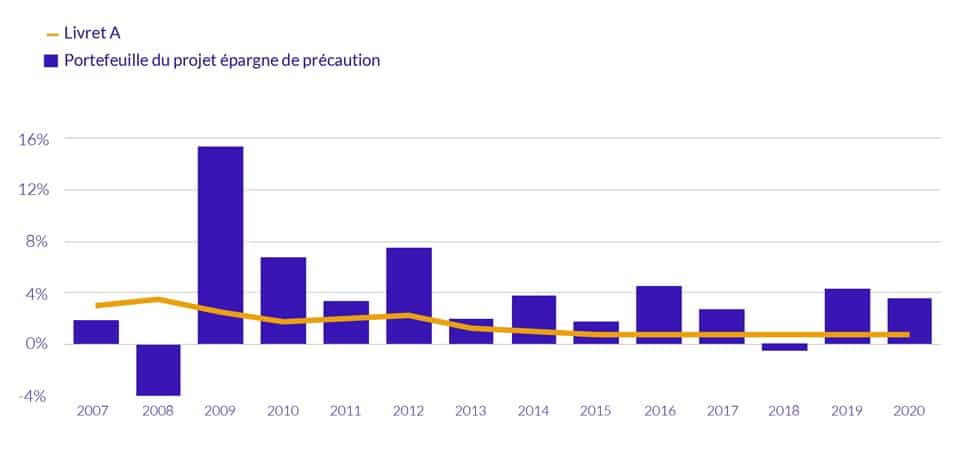

Une performance annuelle globalement supérieure au Livret A depuis 2009 et qui est restée positive durant les crises financières de 2008 et 2020

Si l’on applique à cette performance la fiscalité de l’assurance-vie (17,20 % de prélèvements sociaux + 12,80 % d’impôts sur les bénéfices), la performance reste de 2,49%, soit 5 fois plus que la plupart des livrets en 2020.

Historique de performances du projet épargne de précaution

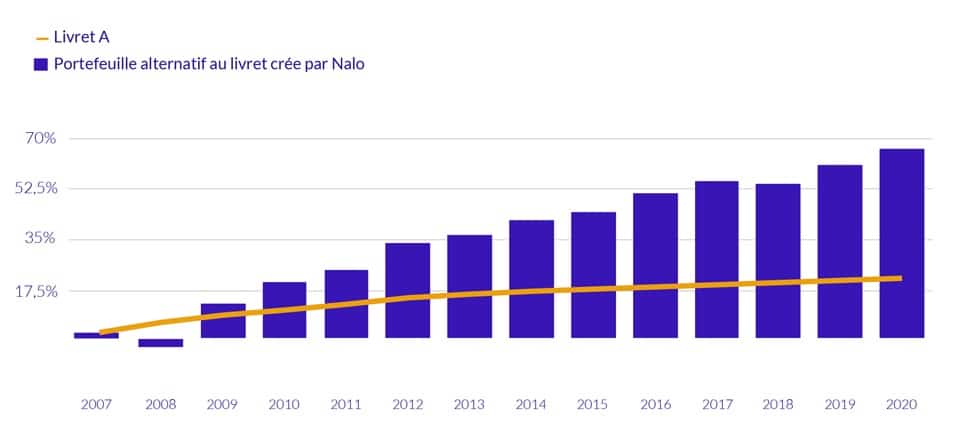

Une performance cumulée depuis 2007 presque 3 fois supérieure à celle du Livret A

Pour bénéficier du Portefeuille du projet “épargne de précaution” de Nalo, faites une simulation de placement gratuite et sans engagement. Au moment de choisir votre projet, il vous faudra sélectionner « Épargne de précaution ».

Vous souhaitez investir ?

Est-il possible de transférer une assurance vie de plus de 8ans vers un nouveau gestionnaire sans en perdre les avantages acquis ?

Bonjour,

Le transfert d’assurance-vie tel qu’il est décrit dans la loi Pacte de 2019 permet de conserver l’antériorité fiscale. Vous conservez donc la date d’ouverture du contrat, même après un transfert.