L’essentiel

- Baisse durable de la performance des livrets d’épargne ;

- L’immobilier comme placement : pas si performant ;

- Triomphe des actions sur le long terme.

Les Français sont les champions d’Europe de l’épargne. En effet 87 % des Français mettent de l’argent de côté, contre 81 % pour les Espagnols et 75 % pour les Anglais.

Cependant, les Français sont également ceux qui investissent le moins sur les marchés financiers, bien souvent au détriment de la performance.

Tour d’horizon de la performance des placements financiers sur ces 10 dernières années, qui devrait, nous l’espérons, donner des idées à nos compatriotes !

A lire aussi

Les livrets bancaires

Près de 9 ménages français sur 10 possèdent au moins un livret d’épargne selon l’Insee. Le montant total d’encours pour les ces placements bancaires s’élevait en 2018 à 592 milliards d’euros, soit l’équivalent de 20 % de l’épargne des Français.

En 2020, tous les livrets bancaires affichent une rémunération net de moins de 1 %, vraisemblablement sous le niveau de l’inflation (1,10 % en 2019). Si ces placements sont appréciés des Français pour leur sécurité, ils font au final perdre de l’argent aux épargnants. Un livret qui rémunère sous le niveau d’inflation fait perdre en pouvoir d’achat.

Le livret A est toutefois utile pour contenir une partie de votre épargne de précaution (mais seulement une partie !), cette somme d’argent que vous souhaitez garder à disposition immédiate, “au cas où”.

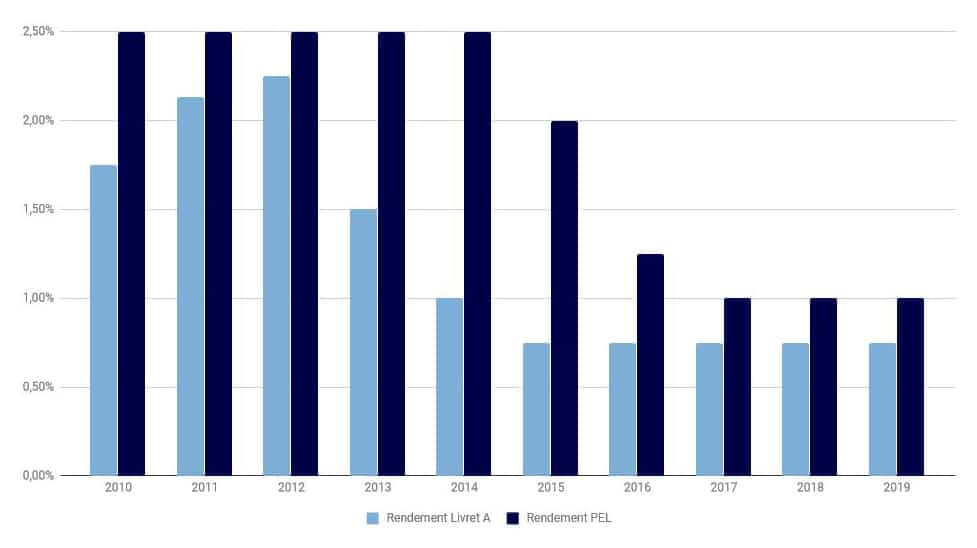

Le rendement du Livret A ne cesse de chuter ces dernières années et s’élève aujourd’hui à 0,5 % par an. Quant au Plan d’Epargne Logement, sa performance a été divisé de moitié depuis 2010.

Les fonds euros des contrats d’assurance-vie

Le fonds euro est un support d’investissement proposé au sein d’un contrat en assurance-vie et de capitalisation. Il représente 1570,1 milliards d’euros investis, soit 31 % de l’épargne française. C’est le produit financier préféré des Français.

Ce support est composé principalement d’investissements obligataires, le plus souvent des obligations d’États qui permettent de garantir le capital de l’épargnant.

Toutefois, c’est l’assureur qui décide de la participation à reverser aux épargnants : certaines années, il pourra décider de faire des prévisions pour financer les années à venir. Depuis quelques années, les taux de rémunération bas les empêche de faire des provisions. En conséquence, la rémunération du fonds euros diminue fortement.

Est-ce la fin d’une époque pour vos placements ?

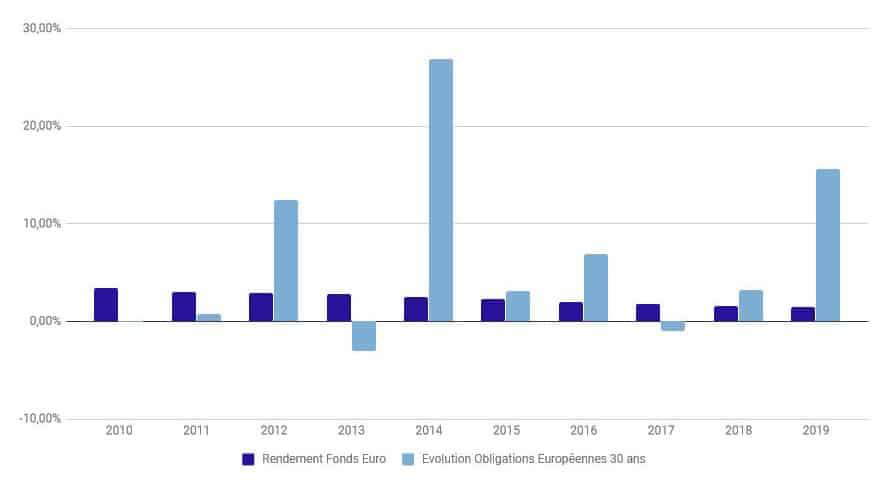

La baisse de rendement des fonds euros s’est accélérée depuis 2007. Le taux moyen s’élevait en 2019 à seulement 1,5 %, avant fiscalité (30 % des plus values).

Cette chute de plus de 50 % ne semble pas prête de s’arrêter dans un contexte où les taux d’intérêts allemands et français devraient rester durablement au plancher. À titre de comparaison, sur la même classe d’actif, il est possible d’investir dans des fonds obligataires, qui a contrario des fonds euros ne garantissent pas le capital.

La performance des obligations européennes à 30 ans peut varier fortement d’une année sur l’autre, voire être négative. Toutefois, leur rendement annuel moyen depuis 10 ans est de 6,48 %, bien au-dessus du fonds euros (2,37 % en moyenne depuis 10 ans).

L’assurance-vie permet, au sein du même contrat, d’associer le fonds euro avec des fonds obligataires. Un portefeuille ainsi composé de ces deux classes d’actifs pourra ainsi fournir des rendements supérieurs à une assurance vie 100% fonds en euros, pour une exposition au risque maîtrisée.

A lire aussi

Placements en actions

Seulement 4 % de l’épargne totale des Français est investie en actions, soit la proportion la plus faible à l’échelle mondiale. Cela peut paraître étonnant sachant que cette classe d’actif s’avère être la plus performante à long terme.

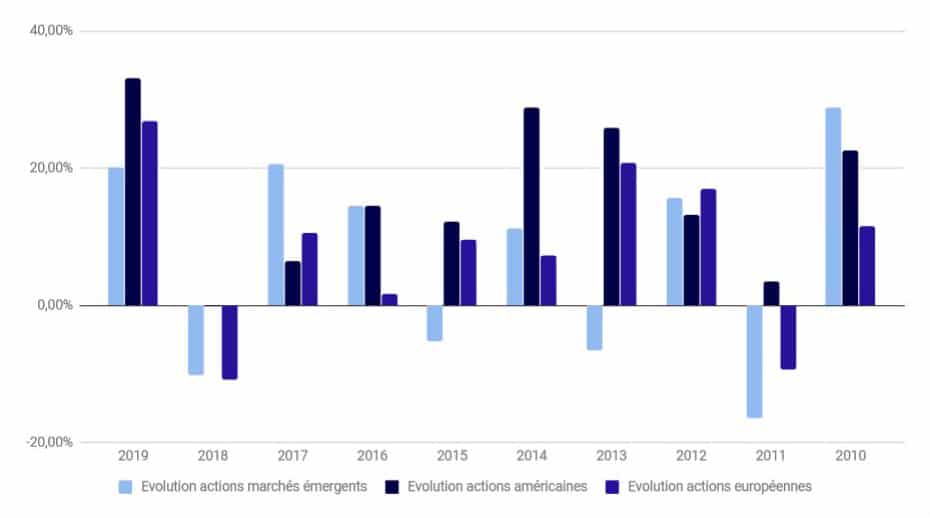

Voici un comparatif de la performance des actions sur trois grandes zones mondiales.

Depuis 2010, la performance annuelle moyenne de ces 3 indices boursiers est à hauteur de 10,59 %. Sur les 5 dernières années le S&P 500 (indice boursier basé sur 500 grandes sociétés cotées sur les bourses américaines) affiche lui un rendement moyen de 13,21 % par an.

Même en prenant en compte année 2008 qui restera parmi l’une des pires années boursières de l’histoire (crise des subprimes), la performance des actions sur cette période reste très attractive : depuis 2007, la performance annuelle moyenne des actions américaines est de 10,97 %. En investissant 100 000 euros sur des actions américaines à la veille de la crise, donc “au pire des moments”, vous auriez eu 338 000 euros au 31 décembre 2019. Investir en actions n’est pas risqué à long terme, car les marchés financiers sont tendanciellement haussiers.

D’autre part, acheter des actions, c’est participer au financement de l’économie réelle. Vous investissez dans une entreprise en devenant propriétaire d’une partie de son capital et de ce fait, vous allez lui permettre de croître en finançant ses investissements. En devenant actionnaire, vous serez ainsi rémunéré de deux façons :

- grâce aux dividendes que l’entreprise verse,

- en réalisant des plus-values par rapport au prix d’achat de l’action.

A lire aussi

Placements immobiliers

“L’investissement immobilier est un placement solide”, “Une valeur refuge”, “C’est bien plus sûr que d’investir en Bourse”, “La pierre c’est du concret”, etc. Ce ne sont pas les termes élogieux qui manquent pour accompagner la pierre. Dans un contexte de taux bas, l’achat d’un bien immobilier peut effectivement s’avérer attrayant, notamment en profitant de l’effet de levier rendu possible par l’emprunt.

Un tour d’horizon de l’évolution des prix de l’immobilier dans les 2 plus grandes villes françaises démontre toutefois une performance modérée.

Comme nous pouvions l’imaginer, c’est à Paris que l’évolution des prix est la plus importante, 5,17 % par an en moyenne depuis les 10 dernières années. Pour Marseille la donne est différente avec une évolution moyenne des prix négative : -0,10 %. À titre de comparaison, pour les 3 autres grandes métropoles, Lyon, Toulouse et Nice, l’évolution annuelle moyenne se situe entre 1,79 % et -1,38 %.

En outre, il demeure important de préciser que l’investissement immobilier nécessite des coûts supplémentaires qu’entraîne inévitablement l’opération, liés directement ou indirectement à celle-ci (frais de notaires, frais d’agence, taxes, travaux, etc.).

Matières premières

Les matières premières constituent pour beaucoup d’épargnants une valeur refuge ou un moyen de se protéger de l’inflation.

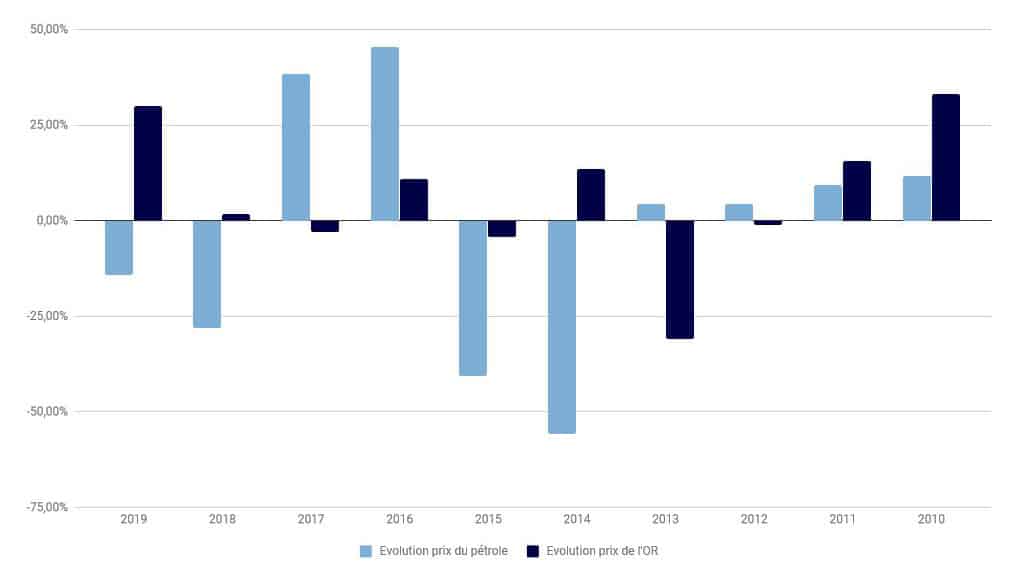

Pourtant, le rendement de ces deux actifs depuis 2007 est très hétérogène.

Durant cette période, le pétrole a eu des rendements négatifs d’en moyenne -2,47% par an, tandis que l’or a mieux performé sur les 10 dernières années : 6,54 % par an. Cependant, l’investissement sur le pétrole ou l’or demeure trop spéculatif, outre sa grande volatilité, ce marché peut être influencé par de nombreux facteurs tels que le risque géopolitique ou géographique.

Par ailleurs, il n’y a pas réellement de création de valeur à posséder et conserver un baril de pétrole ou un kilo d’or. Par conséquent nous déconseillons aux particuliers d’intégrer dans leurs placements cette classe d’actifs. Malgré cela, les partisans des matières premières continuent de penser qu’elles constituent une bonne manière de diversifier son portefeuille, car très peu corrélées avec les autres actifs (le pétrole est coté en dollars, ce détail entraîne une corrélation négative avec la devise étrangère…).

A lire aussi

Pourquoi il ne faut pas investir dans les matières premières ?

Rendement annualisé sur 10 ans des différents actifs

Avec la baisse généralisée des livrets d’épargne et des fonds euro, les épargnants à la recherche de performance n’ont plus le choix, ils doivent changer leurs habitudes et accepter une forme de risque dans leurs placements. Par ailleurs, l’heure glorieuse de l’immobilier semble derrière nous. La forte hausse des décennies précédentes, dues à la vague pression démographique des baby boomers s’est atténuée.

Attention aussi, avec la généralisation de placements accessibles sur internet, les arnaques à l’épargne se sont multipliées. Ces sites vous propose des placements insolites avec une rentabilité hors norme. Restez méfiant.

Comment gérer cette nouvelle donne?

Prendre des risques semble donc être une nécessité pour espérer des rendements en 2020.

Toutefois, il est important de choisir son investissement en fonction de ses projets et de leur horizon d’investissement. Pour cela, l’assurance vie demeure le couteau suisse de l’investissement : elle permet de réaliser des placements très diversifiés (fonds en euros, actions, obligations) tout en profitant d’un cadre fiscal avantageux. Dans ces conditions, vous pouvez retrouver notre sélection des meilleurs placements.

A savoir

Nalo propose une assurance-vie en gestion pilotée, conçue pour les épargnants qui ne souhaitent pas s’occuper de leurs investissement au quotidien. En 2019 sa performance s’est étalonnée de 5,46 % à 31,87 % (selon profil de risque).

Avoir une vision à long terme

Les écarts de performance, parfois faibles en apparence, s’amplifient dès lors que vous investissez sur le long terme. En effet, les intérêts générant eux-même des intérêts, l’écart de richesse entre deux placements se creuse de manière exponentielle au cours du temps.

Sur le très long terme, les résultats à 10 ans décrits plus haut restent vrais (à l’exception du prix du pétrole dont les variations sont très volatiles). La supériorité des actions par rapport aux autres classes d’actifs et confirmée, même sur une période de 100 ans.

Enfin, gardez en tête que les actifs les plus performants sont aussi les plus risqués dans le sens où ils ont des fluctuations de forte amplitude. Investir en actions à court terme, c’est ainsi prendre un risque fort de perte en capital.Néanmoins, le risque de perte décroît lorsque l’horizon d’investissement s’allonge. C’est particulièrement vrai pour les actions, qui présentent de fortes fluctuations sur le court terme, mais dont le risque de perte disparaît totalement sur un horizon de 15 ans.

Ce que Nalo fait pour vous

Nalo est une société spécialisée en investissements financiers pour les particuliers.

Nous savons que votre situation financière et vos projets évoluent au cours du temps.

C’est pourquoi, nous vous permettons d’organiser l’ensemble de vos projets au sein d’un même contrat. Chacun d’eux bénéficient d’une stratégie d’investissement totalement personnalisée : une prise de risque adaptée et un investissement optimisé pour un rendement espéré maximal. Au fil du temps, votre portefeuille d’investissement est sécurisé : plus l’échéance de votre projet approche, plus la part risquée diminue (actions), et plus la part moins risquée (obligations) ou garantie (fonds euro) augmente. Sachez également que nous adaptons nos choix d’investissement en fonction des conditions économiques et financières.

Prenons l’exemple d’un projet pour votre retraite : à l’approche de celle-ci, nous réduisons peu à peu la proportion d’actions au sein de votre allocation pour laisser place à des obligations, moins risquées. Cela permet de maximiser votre potentiel de gain pendant la phase d’épargne, puis de stabiliser votre patrimoine lorsque vous avez besoin de votre argent.

Vous souhaitez investir ?

Sources :

- 40 ans de performances comparées, IEIF

- Performances comparées de différentes stratégies d’épargne, AMF

0 commentaires