L’essentiel :

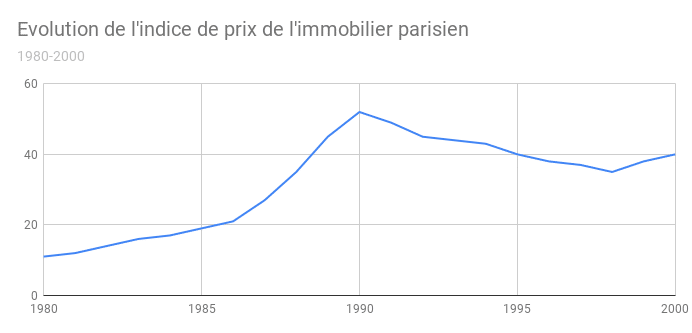

- Le marché de l’immobilier en France a subi une forte contraction entre 1990 et 1997 après une décennie de croissance élevée ;

- Lorsqu’il y a une crise immobilière, les SCPI sont inéluctablement impactées : perte de liquidité des parts, baisse des rendements ;

- Les SCPI font néanmoins preuve de plus de résilience que les acheteurs particuliers d’immobilier de rapport grâce à la diversification.

En 1989, le marché de l’immobilier est au beau fixe avec une croissance à deux chiffres sur la précédente décennie faisant de l’immobilier un des placements les plus rentables. En 10 ans les prix de l’immobilier à Paris ont été multipliés par 3 soit un taux moyen de croissance de 11% par an ! Croissance record laissant présager un eldorado pour bon nombre d’investisseurs.

A partir de 1993, le taux de vacances des immeubles augmentent, les prix de l’immobilier s’effondrent jusqu’en 1997. Rien qu’en Ile-de-France, c’est plus de 5 millions de m2 de bureaux inoccupés… Si cette inversion de tendance fait l’affaire des locataires, les SCPI et les autres investisseurs de l’immobilier de rapport subissent de plein fouet l’éclatement de la bulle immobilière.

La crise immobilière des année 90

Les jeux d’anticipation des agents économiques sur un marché donné peuvent créer des effets d’emballement entraînant une augmentation des prix fulgurante sans véritable lien avec la réalité, qui sera irrémédiablement suivi par un retour à la normale plus ou moins brutal. Ce phénomène de bulle spéculative a longuement été étudié par les économistes avec notamment le cas d’école de la crise de la tulipe du 6 février 1637 ou plus récemment, avec la folle envolée des prix du Bitcoin suivie d’une contraction tout aussi rapide.

L’éclatement de la bulle spéculative immobilière en 1993 s’explique pour plusieurs raisons. D’une part, l’immobilier jouissait (encore aujourd’hui) d’une affection des épargnants plus forte que pour d’autres actifs. D’autre part, la décorrélation entre la demande locative (soit les prix des loyers) et les prix des biens immobiliers devenait de plus en plus importante. La crise économique des années 90 fut l’élément déclencheur éclatant la bulle spéculative immobilière.

Une perception biaisée du risque immobilier

L’immobilier bénéficie d’une aura d’actif sûr et rentable pour plusieurs raisons :

- il s’agit d’un bien physique ne nécessitant aucun esprit d’abstraction pour l’envisager donc accessible au plus grand nombre ;

- tout le monde en a besoin pour ne serait-ce pour se loger ou travailler ;

- il est soumis à des mécanismes cognitifs d’aversion à la perte et à la dépossession (surtout pour l’immobilier d’usage) : le plus souvent les personnes mettent de l’affect dans leur logement biaisant leur rationalité sur la valeur réelle du bien ;

- l’information des prix sur le marché de l’immobilier est imparfaite et les biens sont peu substituables, car soumis à une myriade de critères objectifs et subjectifs (quartier, agencement, luminosité…).

Il y a un véritable biais cognitif de confiance en la pierre : palpable, utilisable, il s’agit d’un investissement considéré comme plus réel et utile que les autres en négligeant les aspects contraignants. Pourtant, posséder un bien physique présente un coût d’entretien (auquel peut s’ajouter des taxes et impôts) pour assurer son intégrité au fil temps contrairement à un actif boursier par exemple.

De plus, l’immobilier locatif est souvent financé au moyen d’un effet levier (emprunt bancaire), lorsque les rendements locatifs ne suffisent plus à couvrir les frais d’entretien, les charges foncières et une partie substantielle des mensualités d’emprunt, la revente est le plus souvent obligatoire.

Ainsi, si l’offre de logement augmente de manière importante, les prix des loyers peuvent subir une forte diminution entraînant normalement un ajustement de la valeur du bien immobilier.

La déconnexion entre la valeur locative et les prix de l’immobilier

Le propre d’une bulle spéculative est la déconnexion entre la valeur et le prix. La valeur réelle d’un actif immobilier peut s’apprécier au regard de ses rendements locatifs. Or, à Paris, les prix de l’immobilier ont augmenté de 85% entre 1985 et 1989 alors que sur cette même période l’indice global des loyers restait relativement stable.

Cette déconnexion ne pouvait qu’aboutir à un retour à la normale du marché. Il ne manquait plus qu’un événement déclencheur pour que l’ajustement se fasse.

Les effets de la crise de 1990 sur le marché immobilier

L’essentiel des revenus de l’immobilier de rapport est tiré des revenus locatifs. Le taux d’occupation des biens et l’évolution des loyers dépendent bien entendu de l’activité économique, en particulier pour la location commerciale et de bureaux.

Or, dès 1992, la France entre en récession avec une forte contraction de la production industrielle (-5,3%), une baisse des exportations (-5%) du fait de la sortie du système monétaire européen de l’Italie et du Royaume-Uni et de la faible demande mondiale.

Ce recul se traduit dès 1993 par une augmentation du chômage. La contraction économique entraîne inévitablement une diminution générale de la demande immobilière : les ventes immobilières au prix du marché ne trouvent plus de contrepartie. L’augmentation rapide des prix entre 1985 et 1990 n’est plus tenable : les prix chutent.

Le graphique ci-dessous reprend l’évolution des prix entre 1980 et 2000, avec une nette augmentation jusqu’aux années 90 et la correction qui s’ensuit.

La transmission de la crise immobilière aux parts de SCPI

D’une logique implacable, lorsqu’une crise immobilière survient, les SCPI se trouvent inexorablement impactées à deux niveaux :

- leur rentabilité ;

- et la valeur des parts.

Le prix des parts de SCPI réagit néanmoins avec un temps de latence. En effet, les SCPI, sociétés à prépondérance immobilières, tirent en grande partie leurs revenus des loyers. Dès lors, que le nombre de surfaces inoccupées proposées à la location augmente, le prix des loyers s’ajuste progressivement à la baisse, les quotes-parts annuelles versées par les SCPI diminuent.

La SCPI un placement phare dans les années 70-90

Les SCPI ont connu un important essor entre les années 70 et 90, avec une capitalisation globale de 92 milliards de francs, dont 85% dans de l’immobilier d’entreprise, le reliquat étant investi dans des immeubles à usage d’habitation.

Avec un taux de rendement moyen de 11,7% par entre 1982 et 1992, ces sociétés présentent l’avantage de pouvoir investir dans l’immobilier avec de petites sommes en les mutualisant pour acquérir des biens immobiliers proposés à la location. On parle alors de SCPI de rendement.

D’autres SCPI peuvent être spécialisées dans les plus-values soit l’achat revente de biens immobiliers (SCPI de plus-value) ou encore dans les allégement fiscaux (génération de déficits fonciers, recherche de niche fiscale en crédit et réduction d’impôt (SCPI fiscale).

Les principaux investisseurs des SCPI étaient donc des particuliers en quête d’un placement rentable.

Crise de liquidité et opacité sur la valeur des parts

Les parts sociales de SCPI ne sont pas négociées sur un marché réglementé, mais soit :

- entre la SCPI et l’investisseur lors d’une augmentation de capital, on parle de souscription de parts de SCPI ;

- entre un cessionnaire et un cédant au moyen d’une cession de parts sociales.

Les SCPI ne sont pas cotées sur un marché, contrairement aux SIIC. Cela présente plusieurs inconvénients :

- le prix des parts peut être déconnecté de la valeur des actifs sous-jacents ;

- les parts peuvent devenir illiquides : la mise en relation entre acheteurs et vendeurs n’est pas automatique et génère un coût de transaction hors frais d’enregistrement relativement élevé (temps de recherche de l’acheteur ou du vendeur, négociation du prix, rendez-vous etc,).

Dès lors, en 1993, les particuliers désireux de céder leurs parts se sont heurtés à une forte illiquidité du marché ou, au meilleur des cas, à des transactions bien inférieures au prix de souscription affiché par les SCPI. À la fin de l’année 1993, le montant des parts en attente de cession représentait 1,4 milliard de francs, entraînant une baisse progressive de la valeur du marché des parts. Cette situation s’est traduite par des pertes conséquentes pour les investisseurs qui ont dû brader leurs parts sur un “marché secondaire”.

La plupart des gestionnaires de SCPI ont préféré maintenir leur prix de souscription dans l’espoir que le marché finisse par se rétablir. Leurs seules préoccupations étaient de maintenir des rendements relativement élevés (en tenant compte du contexte de crise alors de notoriété publique) : malgré une contraction de 4,22% des revenus, les SCPI ont su maintenir un rendement moyen de 5,78% en 1993 contre 6,28% en 1992.

Cependant, la situation s’est vite montrée intenable pour de nombreuses SCPI qui, face à une baisse sensible des revenus perçus, ont été obligées de réajuster la valeur de leurs parts à la baisse, dont certaines avec une décote pouvant aller jusqu’à 30%. Notez que nombreux sont les épargnants qui avaient investi avec un effet de levier, c’est-à-dire en contractant un crédit immobilier. Dès lors une baisse de 30% pouvait représenter une perte bien plus importante par rapport à la mise de départ.

Ce que fait Nalo pour vous

Nalo est une société d’investissement. Avec Nalo, vous pouvez souscrire en ligne à un contrat d’assurance-vie dont nous assurons la gestion financière. Nous mettons en place une stratégie de gestion sur-mesure, adaptée à vos projets financiers et votre environnement patrimonial.

Afin de réduire les frais de gestion, Nalo n’utilise que des ETF, c’est particulièrement vrai pour les sous-jacents immobiliers. Ainsi, pour vous exposer à l’immobilier, nous utilisons un ETF de foncières cotées, plus efficaces et plus performants que les SCPI. Nous pouvons aussi vous accompagner dans la constitution ou la gestion d’un patrimoine immobilier, en vous mettant en relation avec un membre de notre réseau d’experts (agent immobilier, notaire et avocat fiscaliste).

Vous souhaitez investir ?

0 commentaires