L’essentiel :

- Les parts de SCPI ne sont pas cotées en bourses contrairement aux SIIC (Sociétés d’Investissement Immobilier Cotées) ;

- Les foncières cotées sont plus volatiles que les SCPI mais plus performantes à long terme ;

- L’assurance-vie permet d’intégrer des ETF d’actions de foncières diversifiées avec un régime fiscal avantageux et des frais de gestion réduits.

Réaliser un placement immobilier locatif soi-même peut se révéler très chronophage et coûteux : recherche du bien, travaux, mise en location, droits de mutation…

Afin de bénéficier de la rentabilité de l’immobilier sans avoir à fournir trop d’efforts , il est possible de souscrire des parts de SCPI ou d’acheter des actions de foncières cotées appelées SIIC (Sociétés d’Investissement Immobilier Cotées).

Aux apparences similaires du fait de leur activité immobilière, ces deux sociétés renvoient à des réalités différentes tant au niveau fiscal qu’au niveau du couple rentabilité/risque.

Qu’est ce qu’une SCPI ?

La SCPI (Société Civile de Placement Immobilier) est une société civile dont l’objet social est l’acquisition et la gestion d’un patrimoine immobilier locatif dans le but d’en tirer des rendements. Les SCPI peuvent se subdiviser en plusieurs catégories selon la prépondérance de leur activité :

- les SCPI de rendement dont la principale source de revenu sont des revenus fonciers (locatifs) ;

- les SCPI de plus-values où les rendements sont tirés de la vente d’immeubles ;

- les SCPI fiscales, catégories hétéroclites proposant des avantages fiscaux aux détenteurs de parts sociales (déficits fonciers déductibles, réduction d’impôts Pinel…).

La SCPI est une société fiscalement transparente c’est-à-dire que ses bénéfices sont liquidés entre les mains des associés dans la catégorie :

- revenus fonciers ;

- plus-values.

Placer son argent dans une SCPI donne la qualité d’associé à l’investisseur. Il reçoit en contrepartie de son investissement un nombre proportionnel de parts sociales lui conférant un droit de vote aux assemblées générales, un droit d’information et un droit sur les bénéfices réalisés. L’associé de SCPI tire donc des revenus des bénéfices réalisés par la SCPI et de l’éventuelle plus-value issue de la cession de ses parts sociales lorsque ce dernier décide de liquider son investissement.

L’achat de parts sociales de SCPI se fait au gré à gré (les parts de SCPI ne sont pas cotées sur un marché financier) soit en rachetant des parts à un associé existant soit en souscrivant de nouvelles parts lors d’une augmentation de capital.

Qu’est-ce qu’une foncière cotée ou SIIC (société d’investissement immobilier cotée) ?

Comme les SCPI, les foncières ou sociétés d’investissement immobilier cotées (SIIC) sont des sociétés spécialisées dans l’acquisition et la valorisation d’actifs immobiliers. L’accession au capital d’une SIIC se fait au moyen de l’acquisition d’actions de foncières.

Contrairement aux parts de SCPI, les actions de foncières font l’objet d’une cotation sur le marché boursier favorisant leur échange et la transparence quant à leur valeur sur le marché secondaire.

En ce sens, les actions de foncières peuvent s’assimiler à des actions cotées classiques, seule l’activité (gestion d’un parc immobilier) permet de les distinguer. Les foncières cotées, au même titre que les SCPI peuvent gérer des biens commerciaux, des bureaux ou des logements privés. Unibail Rodamco, par exemple, est le plus grand groupe d’immobilier commercial au monde avec 102 sites commerciaux répartis dans des villes majeures d’Europe et des Etats-Unis et des bureaux dans les principaux quartiers d’affaires du monde.

SCPI ou SIIC : avantages et inconvénients

Liquidité : avantage aux foncières cotées (SIIC)

En ce qu’elle est cotée en bourse, les actions de foncières présentent un avantage indéniable face aux parts de SCPI : la liquidité. Il est donc plus aisé d’effectuer un arbitrage au cours du temps en se séparant de certaines actions foncières au profit d’autres potentiellement plus rentables ou tout simplement en diminuant progressivement votre exposition au risque à mesure que vous vous approchez de votre horizon d’investissement.

A lire aussi

Volatilité : avantages au SCPI

Souvent, le corollaire de la liquidité est la volatilité. La volatilité se définit comme l’ampleur des variations de la valeur d’un actif. Plus un actif est volatil, plus il comporte de risque mais plus les gains potentiels sont élevés. A cause notamment de leur cotation continue, les actions de foncières sont réputées pour être plus volatiles que les parts de SCPI. À court terme, elles sont plus sensibles aux actualités économiques et financières.

La croissance globale des parts de SCPI a suivi une tendance linéaire haussière totalement imperméable à la crise de 2008, là où les SIIC ont subi de plein fouet la chute des marchés. Néanmoins, les SCPI ne sont pas exemptées des crises et des risques inhérents à l’investissement, en témoigne le krach des SCPI des années 90.

Performances : avantages aux foncières cotées (SIIC)

Côté performances, les foncières cotées ont rapporté un rendement de 12% par an sur la période comprise entre 1976 et 2016. Concernant les SCPI, elles affichent globalement une rentabilité plus modeste avec 8,1% par an sur la même période.

Les effets de la volatilité des actions foncières, à l’instar des autres valeurs mobilières, s’effacent avec le temps. Ainsi, si le risque de pertes avec des actions cotées est élevé à court terme, il disparaît sur des horizons de 10 à 15 ans.

Ces deux placements, bien que portant sur le même sous-jacent (immobilier), ne répondent tout à fait même profil d’investissement. Si les parts de SCPI se rapprochent d’un investissement immobilier classique, les actions de foncières se comportent plus comme des actions d’entreprises offrant des rendements élevés avec un risque à court terme substantiel.

Diversification : avantages aux foncières cotées (SIIC)

La bonne diversification d’un placement est essentielle puisqu’elle permet de réduire le risque de perte sans réduire la performance. C’est là aussi un avantage des foncières cotées car ce sont des groupes immobiliers plus grands et généralement internationaux. Là où la SCPI aura très souvent quelques dizaines de biens principalement français, les SIIC peuvent avoir plusieurs centaines de biens partout dans le monde.

De plus, s’il est compliqué d’investir dans plusieurs SCPI différentes à cause du minimum de souscription qui est souvent de plusieurs milliers d’euros, en souscrivant à un ETF, vous pouvez investir instantanément dans des dizaines ou des centaines de foncières cotées.

A lire aussi

Frais : avantages aux foncières cotées (SIIC)

Une des différences majeures entre les SCPI et les sociétés d’investissement immobilier cotées se situe au niveau des frais.

En effet, lors de la souscription de parts de SCPI, vous payez des droits d’entrée. Les frais sur l’achat des parts de SCPI s’élèvent entre 8 et 12% de la valeur globale à la souscription. Ainsi, puisque le rendement actuel des SCPI est en moyenne de 4% par an, il faut compter 2 à 3 ans pour amortir les frais sur versements et ainsi commencer à rentabiliser son investissement.

A contrario, les frais de transaction relatifs à l’acquisition d’actions de foncières se limitent aux frais de courtage pratiqués (inférieurs à 1%) par l’intermédiaire financier (courtier) et à la taxe sur les transactions financières de 0,3% pour les particuliers. Ces frais peuvent aussi être intégrés aux frais de gestion dans un contrat d’assurance-vie.

A lire aussi

Fiscalité : quelles différences entre SCPI et foncières cotées ?

Les SIIC sont exonérés d’impôt sur les sociétés (sans pour autant être transparente stricto sensu) à condition de reverser aux actionnaires 95% des bénéfices issus des revenus fonciers et 60% des bénéfices provenant de la cession d’immeubles. Quant aux SCPI, elles sont transparentes fiscalement de sorte que les bénéfices (foncier et plus-values) sont versés sous la forme d’une quote-part aux associés (à proportion de leur prépondérance dans le capital social) et imposables directement entre les mains des associés dans les catégories correspondantes (principalement revenus fonciers et plus-values).

La fiscalité des dividendes de SIIC et de la quote-part de SCPI

Les SIIC versent des dividendes chaque année à leurs actionnaires soumis à l’impôt sur le revenu dans la catégorie revenu de capitaux mobiliers.

Cette différence avec le versement de la quote-part de SCPI implique plusieurs conséquences pour l’actionnaire :

- les éventuels déficits fonciers et niches fiscales relatives à l’immobilier (loi Malraux et loi Pinel) ne sont pas applicables ;

- l’éligibilité au prélèvement forfaitaire unique (PFU) de 30% soit 12,8% au titre de l’impôt sur le revenu et 17,2% de prélèvements sociaux. A noter que depuis la loi de finance 2012, il n’est désormais plus possible d’appliquer l’abattement de droit commun de 40% sur les dividendes de SIIC exonérée, le PFU est donc quasi systématiquement l’option la plus favorable pour le contribuable.

Au niveau des SCPI, la quote-part des bénéfices est soumise à l’impôt sur le revenu selon la nature des revenus générés :

- les revenus locatifs sont imposés dans la catégorie revenus fonciers avec la possibilité d’opter pour le régime micro-foncier (abattement de 30% sans possibilité de déduire les déficits fonciers) lorsque la totalité des revenus fonciers sont inférieurs à 15 000 euros. Les bénéfices fonciers sont par ailleurs soumis aux prélèvements sociaux au taux de 17,2% ;

- les plus-values réalisées par la SCPI sont taxées sous le régime des plus-values immobilières après application d’un abattement proportionnel à la durée de détention du bien immobilier (100% après 22 ans pour l’impôt et 100% après 30 ans pour les prélèvements sociaux).

- les déficits et moins-values peuvent être déduits dans la catégorie de revenu correspondant.

En conséquence, sauf exceptions (personne ayant un faible revenu fiscal), la fiscalité des rendements d’actions de SIIC est plus avantageuse pour les investisseurs que les parts de SCPI au PFU (prélèvement forfaitaire unique).

Quelles différences fiscales entre une cession de parts de SCPI et une cession d’actions de foncières ?

Les plus-values réalisées à l’occasion d’une cession de parts de SCPI répondent au même régime fiscal que les plus-values immobilières, soit :

- 4% d’abattement par année de détention entre la 6e et la 21e année ;

- exonération d’impôt sur le revenu à partir de la 22e année.

La plus-value nette imposable vient ensuite s’ajouter aux autres revenus pour être intégrée au barème progressif de l’impôt sur le revenu.

Pour les prélèvements sociaux (17,2%) de la cession de parts de SCPI, l’abattement se calcule de la manière suivante :

- 1,65%/an entre la 6e et la 21e année ;

- 1,6% pour la 22e année ;

- 9%/an entre la 23e et la 30e année (l’exonération est acquise à la 30e année de détention).

La cession d’actions de foncières répond au régime classique des plus-values de cession de valeurs mobilières avec au choix :

- application de la flat-tax (30% dont 12,8% au titre de l’impôt sur le revenu et 17,2% pour les prélèvements sociaux) permettant d’extraire la plus-value du barème progressif de l’impôt sur le revenu ;

- le barème progressif de l’IR après pratique d’un abattement proportionnel à la durée de détention (50% entre 2 et 8 ans, 65% à partir de 8 ans). À noter qu’il n’y a pas d’abattement applicable pour le calcul des prélèvements sociaux.

Au regard de ces éléments, la fiscalité des parts de SCPI serait plus avantageuse pour les foyers fiscaux au revenu modeste privilégiant un horizon d’investissement long terme. À l’inverse, pour les foyers plus aisés, l’application de la flat-tax quel que soit l’horizon d’investissement s’avère nettement plus avantageux.

Optimisez la fiscalité avec l’assurance-vie

L’assurance-vie est une enveloppe fiscale proposant des avantages fiscaux indéniables en soumettant l’ensemble des revenus d’actions de foncières (dividendes et plus-values de cession) à un régime fiscal dérogatoire.

En effet, les retraits partiels ou totaux sur les gains réalisés par le contrat d’assurance-vie sont soumis à un prélèvement forfaitaire libératoire :

- 35% avant la 4e année de souscription ;

- 15% entre la 4e et la 8e année ;

- 7,5% à partir de la 8e année.

Remarque : si vous le souhaitez, vous pouvez opter pour le barème progressif de l’impôt sur le revenu mais aucun abattement ne sera pratiqué. Option à privilégier si votre revenu fiscal de référence est inférieur à 12 000 euros environ (pour une personne seule).

Quant aux prélèvements sociaux, ils s’appliquent de plein droit sur l’ensemble des gains au moment du retrait ou dénouement du contrat d’assurance-vie.

Il est donc préférable fiscalement pour les investissements à moyen et long terme de souscrire des actions de foncières au moyen d’un contrat d’assurance-vie. Les prélèvements sociaux s’appliquent dans les mêmes conditions que pour une détention en direct, et le prélèvement forfaitaire de l’impôt sur le revenu est inférieur à celui de la flat-tax pour une détention supérieure à 8 ans (7,5% contre 12,8%). Il faudra néanmoins éviter d’effectuer des retraits de manière anticipée (avant la 8e année) pour bénéficier pleinement de l’avantage fiscal du contrat d’assurance-vie. Cela est aussi possible avec les SCPI, car certains contrats d’assurance-vie en proposent.

Pourquoi utiliser des ETF pour investir dans des foncières cotées ?

Contrairement aux parts de SCPI, les actions de foncières peuvent être regroupées dans des fonds d’investissement, mais aussi des ETF (aussi appelés fonds indiciels ou trackers).

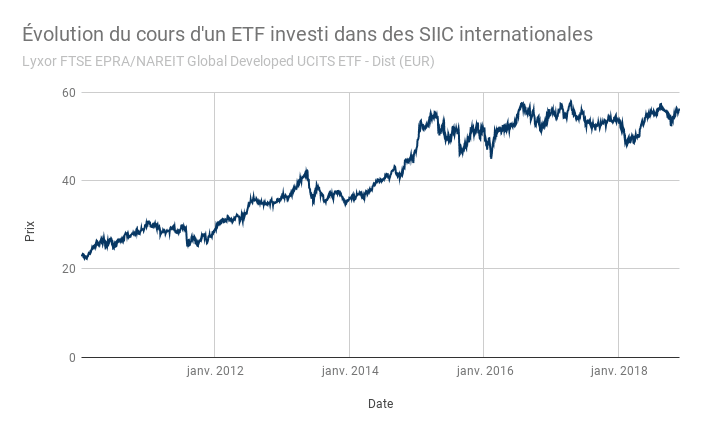

Contrairement aux fonds de placements classiques, les ETF se caractérisent par des frais de gestion réduits (autour de 0,25%/an contre 1,7% pour un fonds traditionnel). Les ETF immobiliers comme le iShares Developed Markets Property Yield ou le Lyxor ETF FTSE EPRA/NAREIT GlbDev sont des paniers de 300 foncières cotées à travers le monde. Ainsi, en choisissant un ETF, vous diversifiez votre placement au maximum avec des frais de gestion minimaux.

Ci dessous un exemple d’évolution depuis 2010, avec l’ETF Lyxor.

Ce que fait Nalo pour vous

Nalo est une société d’investissement. Avec Nalo, vous pouvez souscrire en ligne à un contrat d’assurance-vie dont nous assurons la gestion financière. Nous mettons en place une stratégie de gestion sur-mesure, adaptée à vos projets financiers et votre environnement patrimonial.

Afin de réduire les frais de gestion, Nalo n’utilise que des ETF, c’est particulièrement vrai pour les sous-jacents immobiliers. Ainsi, pour vous exposer à l’immobilier, nous utilisons un ETF de foncières cotées, qui comme nous l’avons vu, sont plus efficaces et plus performants que les SCPI.

Vous souhaitez investir ?

Je trouve ça dommage de cette comparaison aussi simple qui donne l’impression d’une superiorité des SIIC. Vous n’abordez pas le point le plus crucial qui est le taux d’endettement de plus de 40% des SIIC contre moins de 10% des SCPI. Les foncières sont bien plus volatiles non pas seulement par son caractère d’échange sur les places boursiers mais surtout car ils dépendent des taux! On ne peut pas comparer aussi simplement que vous le faites

Bonjour Nicolas,

Attention à ne pas confondre endettement et exposition au taux. Les SCPI sont elles aussi très exposées aux taux puisque leur hausse aurait un impact certain sur la demande.

La question de la volatilité est ensuite secondaire puisque un investissement sur une SCPI se fait nécessairement sur plusieurs années (au moins pour amortir les frais d’entrée élevés). Sur une période longue et malgré une plus grande volatilité, les SIIC sont plus performantes que les SCPI.

Merci bcp et bravo pour cet excellent récapitulatif !

Quid de l’avantage de l’effet de levier par un pret immo pour doper la rentabilite/TRI ? Avantage specifique aux SCPI ou possible aussi avec les SIIC ?

Bonjour Bertrand,

En effet, l’un des avantages des SCPi est l’effet de levier. Ce n’est pas possible avec une SIIC.

Attention toutefois, s’endetter pour investir dans une SPCI crée le risque de ne plus pouvoir s’endetter dans le cadre d’un achat d’une résidence principale ou secondaire.